Juan Alberto Pizarro Bahamondes

Cifras de evasión de impuestos, necesidad de consenso para avanzar

La cifra del 50% de evasión por parte de las empresas al impuesto a la renta informada por el Ministerio de Hacienda origina una serie de interrogantes que plantea este artículo.

“La economía sumergida que contiene la informalidad en los negocios en Chile es el doble que en la OCDE, y podría explicar en forma importante la evasión, pero aún no conocemos los estudios oficiales y su incidencia en la menor recaudación fiscal, los que, según el SII, serán publicados recién en el mes de abril de 2024”.

Fuentes

https://www.worldeconomics.com/Rankings/Economies-By-Informal-Economy-Size.aspx

https://www.ato.gov.au/about-ato/research-and-statistics/in-detail/tax-gap/

Es por eso que, con la poca información que a la fecha existe respecto a los cálculos de Hacienda que fundamentan la evasión de 50% en el impuesto corporativo y donde se genera un -sorprendente- 4,2% del PIB, surgen a su vez muchas dudas que es preciso aclarar.

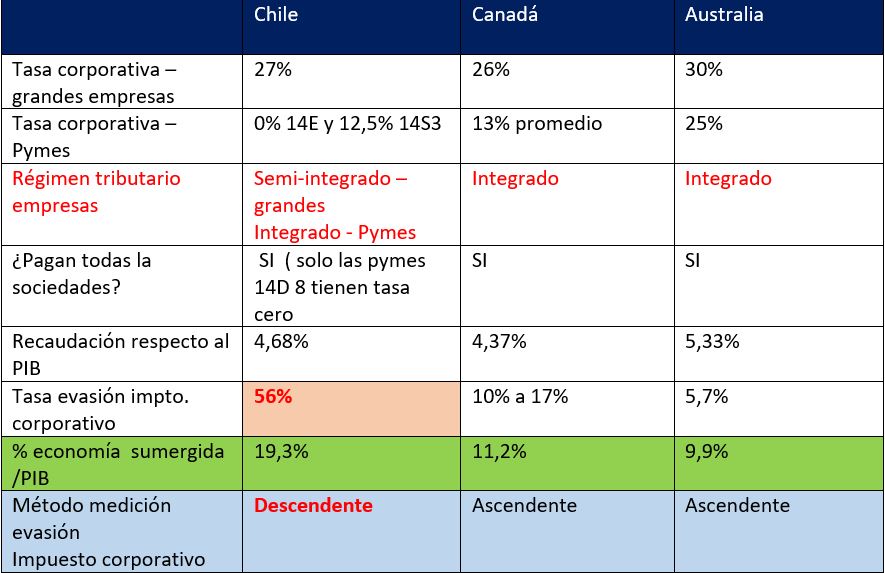

A nivel de la tasa ponderada que se aplica a la base potencial en función de la cual se determina la recaudación potencial del impuesto corporativo, igualmente se generan dudas, si se ha incorporado correctamente el efecto de PYMES. Debemos considerar que la tasa efectiva de recaudación de las PYMEs se ve afectada con la franquicia de reinversión del 14E que lleva la tasa a la mitad; es más, las PYMEs en 14D 8 régimen transparente tienen impuesto renta cero.

Como no se conoce el detalle que sustenta la tasa ponderada de primera categoría que propone el SII, surge la pregunta razonable acerca de si estos efectos han sido considerados, ya que su ponderación, junto con el efecto de la informalidad, llevaría a la baja la tasa ponderada propuesta por el SII, bajando por tanto la evasión estimada de impuesto corporativo.

Si bien es cierto es necesario conocer las cifras oficiales de la evasión y su sustento –información clave que siempre debió estar disponible-, también es esencial contar con una desagregación de su origen. La economía sumergida que contiene la informalidad en los negocios en Chile es el doble que en la OCDE, y podría explicar en forma importante la evasión, pero aún no conocemos los estudios oficiales y su incidencia en la menor recaudación fiscal, los que, según el SII, serán publicados recién en el mes de abril de 2024.

Se comprende, por tanto, la reflexión del Decano de la FEN de la Universidad de Chile, José de Gregorio, en el seminario del Centro de Estudios Tributarios de la Universidad de Chile, donde se analizó el Informe sobre brecha de Cumplimiento Tributario del SII, quien indicó que “no necesitamos subir impuestos, sino que saber dónde está el forado”.

El decano de la FEN dejó para el análisis una duda razonable: “Chile recauda 4,8% del PIB, si consideramos la cifra de evasión del estudio del SII, con 100% de compliance, la recaudación debiera ser 10 puntos del PIB, y la OCDE recauda 3 puntos y con 100% compliance llegaría a 4 puntos”. En relación al incumplimiento de 50% de impuesto a la renta, el decano de la Facultad de Economía y Negocios de la Universidad de Chile indicó: “Yo tengo cierta vinculación con el sector privado y cuesta entender de dónde viene tanta evasión”.

Y claramente las cifras deben llamar atención, pues a nivel del combate de la evasión en el sector formal, son muchos los avances que existen en mayor facultades y controles de la autoridad fiscal para avanzar en su reducción: la factura electrónica, la norma general anti elusiva, normas específicas anti elusivas que se han implementado en sucesivas reformas tributarias.

“La situación actual, donde no conocemos el informe oficial con las cifras de evasión y su desagregación en los factores que la genera, muestra una debilidad en el manejo de cifras claves para gestionar una mayor recaudación fiscal”.

Claramente, una serie de progresos en el fortalecimiento de la gestión de la autoridad fiscal que hacen mirar con escepticismo que una cifra de evasión probable de 50% provenga del sector formal, pero también pone en duda la acción de fiscalización y efectividad de SII ante el combate a la evasión.

Pues bien, Michel Jorrat, el asesor del SII en la determinación de la metodología y estimación de la evasión para el pacto fiscal, indicaba en 2015 que el principal origen de la evasión está en la informalidad de los negocios, análisis con el que estoy de acuerdo. En su estudio “Informalidad y evasión tributaria” indicaba: “Si bien es cierto que la recaudación se concentra en el 1,5% de las empresas de mayor tamaño, no ocurre lo mismo con la evasión. Las grandes empresas evaden proporcionalmente menos que las pequeñas”. El asesor era bastante crítico de la gestión del SII en el combate a la evasión, indicando que “la estrategia de la administración tributaria se basa en un diagnóstico equivocado”.

En efecto, aseveraba que hay dos cifras que fueron recurrentemente citadas por las autoridades del SII a partir del año 2007. La primera señala que el 90% de los impuestos son pagados por el 1,5% de los contribuyentes. La segunda indica que más del 98% de la recaudación proviene del cumplimiento voluntario de los contribuyentes, es decir, sin intervención directa de los fiscalizadores del SII.

Contradictoriamente, las medidas y estrategia de cumplimiento tributario que propone Hacienda a nivel del actual pacto fiscal, apuntan justamente al sector formal de altos ingresos y no a atacar la informalidad que, según el propio asesor de Hacienda, es la que explica mayoritariamente la evasión.

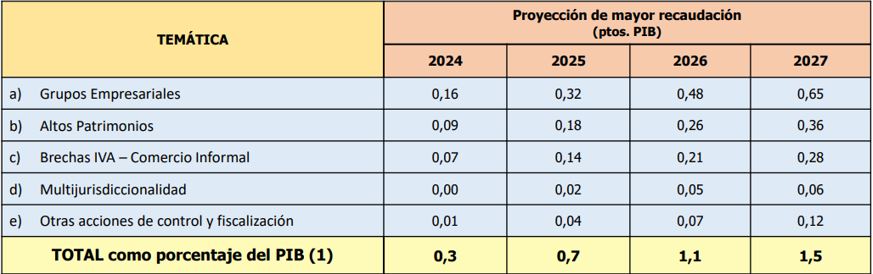

De los 1,5 puntos del PIB que pretende recaudar el pacto fiscal con medidas contra la evasión y elusión, solo 0,28 puntos es mayor recaudación por combate al comercio informal y cerrar las brechas de IVA que también afectan a la renta. Esto representa un 18,6% de la meta de recaudación focalizada en el sector donde se supone está concentrada la evasión, lo que evidencia una estrategia errada al no focalizar los esfuerzos donde se genera mayoritariamente la menor recaudación por evasión.

Meta de recaudación fiscal por medidas de fortalecimiento del cumplimiento tributario

En función de lo planteado en los párrafos anteriores, debe señalarse que no basta con determinar la evasión, los cálculos deben ser confiables y bajo metodología estándar internacional, de modo que generen consenso. Deben, a su vez, ser determinados sistemáticamente y con desagregación de los factores y sectores donde se genera la evasión, para medir realmente la efectividad de la acción de la autoridad fiscal en su combate.

Al respecto, cabe resaltar las experiencias exitosas recientes que han generado acuerdo en cifras claves del sistema tributario. La comisión Briones, que analizó el gasto tributario (exenciones) y que contó con la asistencia técnica de la OCDE y el FMI, es un buen modelo que se pudo haber replicado en materia de evasión y elusión; debemos concordar que el estudio del fenómeno debe ser transversal y multidisciplinario. También se logró con la comisión Marfán, que evaluó el impacto del crecimiento económico a nivel del pacto fiscal, un grupo transversal de economistas que concluyó que el crecimiento en el largo plazo es más importante que una reforma tributaria.

Dentro de este orden de ideas y en momentos que Hacienda nuevamente propone activar un pacto fiscal que aún no genera amplios consensos, bien podría la autoridad fiscal hacer un esfuerzo en lograr acuerdos amplios a nivel técnico en las cifras de evasión. Sería un gran avance, considerando que las medidas de tendientes al cumplimiento tributario y combate a la evasión y elusión representan 2/3 e incluso podrían representar el 100% de una mayor recaudación esperada.

Resulta claro que la situación actual, donde no conocemos el informe oficial con las cifras de evasión y su desagregación en los factores que la genera, muestra una debilidad en el manejo de cifras claves para gestionar una mayor recaudación fiscal, pero también genera desconfianza en el sistema tributario que afecta negativamente el potencial de recaudación, tal como lo asevera el Banco Mundial en sus estudios de la relación entre la confianza y los impuestos.

Sucede pues que, en el contexto actual, en que no existe una cifra de evasión que genere acuerdos entre el mundo público y el privado, se pueden dar dos hipótesis. En primer lugar, si las cifras presentadas se logran sustentar y muestran la realidad de la evasión, estaríamos en presencia de una autoridad fiscal que, a pesar de las mayores atribuciones y recursos en el tiempo, ha realizado un trabajo muy deficiente en el combate a la evasión.

Por otra parte, si las cifras del informe de evasión del SII presentan inconsistencias que no logren ser aclaradas, es razonable convocar a una comisión transversal que, técnicamente y en base a una metodología estándar internacional, determine las cifras de evasión oficiales; generar confianza debe ser un objetivo central.

En lo esencial, todo pacto fiscal que constituye un acuerdo amplio respecto a lo que debe ser nuestro sistema tributario –con mirada de largo plazo-, debe partir de bases sólidas para tomar las mejores decisiones respecto a las variables que pueden mejorar el sistema. Por tanto, esperemos se avance a la brevedad en poner a disposición del mundo técnico y académico el informe integral de evasión. Con lo que se conoce a la fecha, es evidente que aún queda mucho que debatir para la lograr el tan ansiado consenso y confianza en esta materia.