Guillermo Le Fort Varela

Chile: Desafíos para la Política Fiscal en el mediano plazo

La Ley de Presupuesto ha vuelto a poner sobre la mesa las restricciones fiscales que el país enfrenta. A pesar de que el incremento del gasto considerado para 2018 de 3,9% excede lo que se considera plenamente compatible con la regla estructural, 3% según muchos analistas, ya se observan limitaciones importantes en el espacio de gasto. Éstos se expresan en las dificultades que enfrentan varios programas para obtener los recursos comprometidos o esperados, entre ellos algunos dirigidos a la infancia y a la educación básica. Después de años de abundancia generada por el rápido crecimiento del gasto, ahora se empieza notar una sábana fiscal estrecha que no puede cubrirlo todo, forzando a optar entre programas. Esto se refleja en un estancamiento sino caída de los gastos de capital, que son los más fácilmente recortables. La verdad es que todo ello era perfectamente previsible porque todos los programas de gasto tienen un costo alternativo que eventualmente se debe enfrentar. Siempre es mejor evaluar los costos en la etapa de diseño de los programas para que las decisiones se tomen más racionalmente teniendo en cuenta el interés del país y de los grupos vulnerables. Así es posible que se resuelva en qué gastar en función de prioridades consensuadas y no del poder o capacidad política de los grupos de presión que resulten afectados.

1. Contener el incremento del endeudamiento Bruto y Neto

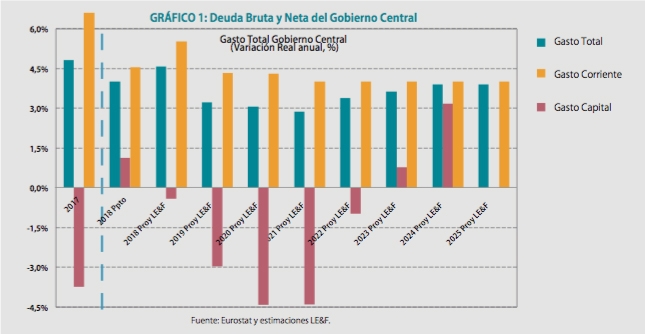

El endeudamiento público en Chile ha estado creciendo sostenidamente desde que éste llegó a un mínimo a fines de la década pasada (2008) luego de la aplicación cuidadosa de políticas de reducción del déficit y de la implementación de una exigente meta fiscal estructural durante años de la bonanza del cobre. El endeudamiento neto cayó de 30% del PIB en 1990 a -20% del PIB, una caída de 50 puntos del PIB en casi 20 años, lo que llevó a endeudamiento neto negativo porque los activos financieros del fisco llegaron a exceder al nivel de la deuda bruta. Al mismo tiempo, la deuda bruta bajó de 47% del PIB hasta 5% del PIB. (Ver Gráfico 1)

El deterioro fiscal se inició en 2009 con la política fiscal expansiva implementada en respuesta a la crisis sub-prime y continuó con breves interrupciones en los años siguientes, de manera que hoy la deuda neta alcanza casi 10% del PIB, es decir, se ha incrementado en 30% del PIB en menos de una década. El endeudamiento bruto subió a 22% del PIB en 2017, lo que oculta parte del deterioro en la posición financiera del fisco, la que también ha tenido lugar a través de la des-acumulación de activos financieros. Esto último hace del endeudamiento neto y su evolución un mejor indicador de la posición financiera del fisco que el endeudamiento bruto.

El incremento del endeudamiento neto a razón de más de 3 puntos del PIB por año en la última década ha generado preocupación en los mercados, ya ha llevado a una reducción en la calificación de riesgo de la deuda chilena y amenaza con otras. Lo que tranquilizaría a los mercados y haría al endeudamiento público chileno sostenible es la estabilización del grado de endeudamiento expresado como porcentaje del PIB. Si el endeudamiento crece continuamente y sin límite, la deuda no es sostenible y eventualmente dejará de ser pagada cuando los acreedores se nieguen a seguir refinanciándola.

Después de diez años con un deterioro fiscal sostenido, es claro que tenemos un problema estructural de un déficit fiscal excesivo. Si el problema fuera un desvío coyuntural de los ingresos, éste se arreglaría solo y no requeriría ninguna acción de contención de gasto. Lamentablemente no es así, lo que hace difícil, aunque no imposible, que Chile consiga estabilizar su endeudamiento público. Desarrollamos un ejemplo en el que la deuda neta es estabilizada en un nivel cercano al 12% del PIB, aún ejecutando el presupuesto aprobado para 2018. Esto implica un endeudamiento bruto estabilizado en torno al 25% del PIB si suponemos un relativo “congelamiento” de los activos financieros. El endeudamiento bruto puede ser mayor o menor para el mismo nivel de endeudamiento neto según cuántos activos financieros mantenga el fisco.

Estabilizar la deuda es la meta para alcanzar solvencia y tranquilizar a los mercados, pero el nivel a que se estabilice no da lo mismo. Mientras más bajo sea éste, menor será el pago de intereses y, por tanto, una mayor parte de los ingresos fiscales queda año a año disponible para ser gastada en programas corrientes o en planes de inversión. Si suponemos una tasa de interés de 1,5% anual real, un endeudamiento neto de 12% del PIB implica un gasto de intereses anuales netos de 0.18% del PIB, casi 500 millones de USD. Si el endeudamiento neto se estabilizara en 24% del PIB, con la misma tasa de interés, el gasto anual en intereses netos alcanzaría a 0,36% del PIB, casi 1000 millones de dólares. Es preferible evitar que el endeudamiento escale a niveles superiores, de lo contrario podemos encontrarnos destinando 1000 millones de dólares anuales de impuestos, o incluso más, simplemente para pagar intereses.

2. Reducción del déficit y contención del gasto

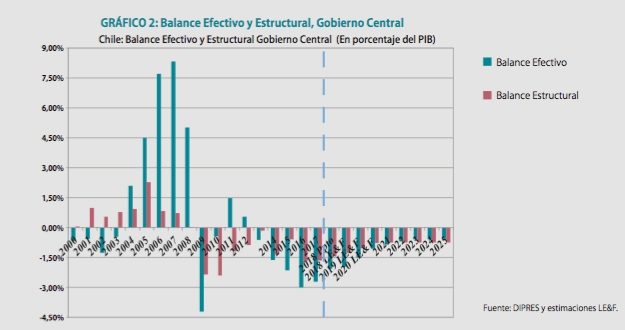

La contención del endeudamiento neto del fisco chileno en torno a 12% del PIB requiere de una reducción del déficit fiscal efectivo importante. Este déficit se viene repitiendo desde 2013, llegando a un máximo de 3% del PIB en 2016, y en 2017 bajaría a 2% del PIB, en buena parte por el mejor precio del cobre. Estos niveles solo son superados por el déficit de 2009, 4.2% del PIB, año en que se implementó una política fiscal súper expansiva para hacer frente a los efectos de la crisis financiera internacional. Lamentablemente, estos déficits tienen un importante componente estructural, por lo que requieren de acciones específicas para reducirlos.

La guía de la política fiscal ha sido un balance estructural que corrige el resultado fiscal efectivo por los desvíos estimados en el precio del cobre y en el nivel de actividad respecto de sus respectivas tendencias. La regla estructural genera amplios consensos en cuanto a la conveniencia de su uso, pero su implementación no ha estado dotada de una institucionalidad que garantice una aplicación no discrecional, por lo que han surgido críticas y propuestas de reforma. Desde 2009 se ha generado una sucesión de déficit estructurales que contrastan con los superávits o balances nulos que se generaron en los primeros años de aplicación de la regla. Los déficits estructurales más altos han sido los de 2009 y 2010, y también los de 2016 y 2017, todos superando 1,7% del PIB de cada año.

Si se aplica la regla fiscal estructural junto con la meta de reducir anualmente el déficit estructural en 0,25% del PIB, el déficit estructural llegaría a 0.75% del PIB en 2021, punto a partir del cual suponemos un déficit estructural constante. Esto sería suficiente para estabilizar la deuda pública neta en torno al objetivo propuesto: 12% del PIB. En paralelo, el déficit fiscal efectivo caería bajo 1,5% del PIB en 2020 y bajo 1% del PIB en 2021, suponiendo una cierta convergencia entre ingresos efectivos y estructurales, que es un resultado natural de una regla bien implementada. Desde luego que ello requiere un golpe importante de timón en el manejo de la política fiscal. (Ver Gráfico 2)

Las proyecciones de crecimiento de los ingresos estructurales indican que éstos continuarían expandiéndose a un ritmo algo más rápido que el del PIB tendencial hasta 2020, incorporando así los efectos de la reforma tributaria y algún alza en el precio tendencial del cobre. A la larga habría convergencia del crecimiento de los ingresos fiscales estructurales y del PIB tendencial hacia una tasa de algo más de 3.5% anual. Se trata de una proyección de ingresos estructurales algo optimista, pero que sirve para ilustrar el punto sobre los sacrificios necesarios.

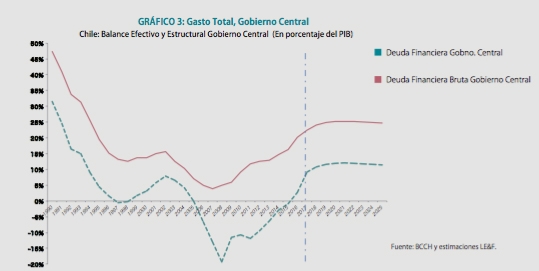

El crecimiento del gasto fiscal total se empinó sobre 4,5% real anual en 2017 y se reduciría a 3,9% en 2018, pero para para poder cumplir con la regla fiscal que estabiliza la deuda neta, el crecimiento del gasto público debería reducirse algo más, a 3% real anual de 2019 en adelante. Es sin duda una restricción de gasto importante. Considerando las rigideces a la baja que se han incorporado en el gasto corriente con las distintas reformas estructurales, el crecimiento del gasto de capital se ve particularmente afectado por las necesidades de ajuste fiscal y caería prácticamente a cero en 2018, para hacerse francamente contractivo en los años que siguen. Esto es resultado de las licencias que se ha dado la política fiscal postergando el ajuste que la haga compatible con la estabilidad de la deuda pública. (Ver Gráfico 3)

3. El Gasto Fiscal: del Boom al Ajuste

El crecimiento del gasto total del fisco llegó a ser en promedio 7% anual real en la década pasada (2000-2010), con un gasto de capital que creció casi al 10% anual real promedio en el mismo período. En la primera mitad de la década en curso (2011-2015), el crecimiento del gasto fiscal se moderó, pero siguió siendo elevado, 5,1% y 5,5% real anual promedio para el gasto total y para el gasto de capital, respectivamente. Pero esta moderación en el crecimiento del gasto está lejos de ser suficiente para llevar el déficit al nivel que estabiliza la deuda, y esto porque el muy reducido crecimiento del PIB tendencial y, consecuentemente, de los ingresos fiscales, no permite más, con reforma tributaria y todo. El crecimiento del gasto fiscal debe seguir bajando llegando a 3% anual en los próximos años. El esfuerzo fiscal para estabilizar la deuda solo podría tener algún alivio en la primera mitad de la próxima década (2021-2025), con un gasto que podría crecer al 3,5% anual si el crecimiento tendencial se recupera en línea con lo proyectado por el Banco Central. Si el crecimiento tendencial del PIB se mantiene en torno a 3% anual o algo menos, como ha sido el caso en los últimos dos o tres años, el crecimiento del gasto público a inicio de la próxima década debería seguir restringido en torno a 3% anual o menos. Mal negocio para el fisco y su gasto ha sido descuidar el crecimiento.

Desde la década pasada a la segunda mitad de ésta (2016-2020), se habrá observado un importante aumento en el tamaño relativo del gasto público de más de 4 puntos del PIB. El fuerte incremento del gasto público ha tendido a concentrarse en gasto corriente y no de capital, lo que para nada favorece un mayor crecimiento del PIB. Además, en buena parte este incremento ha sido financiado por mayor endeudamiento, proceso que no es sostenible y que deberá ser atendido, y mientras antes mejor. La demora en enfrentar el problema del endeudamiento público creciente implicará la necesidad de un esfuerzo mayor en el futuro o tener que aceptar que una parte más sustantiva de los ingresos públicos sea permanentemente destinada a pagar intereses.

(1) Preparado con la colaboración de Margarita Le Fort V. y Augusto I. Orellana.

(2) Cálculo realizado suponiendo un PIB de USD 270,000 millones y una tasa de interés real que no depende del nivel de deuda y que es igual para la deuda bruta y para los activos, lo que constituye una simplificación.